スポンサーサイト

こんにちは。

いも次郎です。

今回は最初に分析したユニオン・パシフィック(Union Pacific Corp, UNP)を書き直しました。

スポンサーサイト

Table of Contents

企業概要

ユニオン・パシフィックはアメリカ最大の貨物鉄道会社であり、アメリカの中部から西部一帯に鉄道網を張り巡らせています。

Wikipedia引用

ユニオン・パシフィックの創設は1862年、あのリンカーンの命により設立された(南北戦争の事情でしょうか)会社です。

最初はミズーリ川と太平洋の間をつなぐために作られたユニオン・パシフィックですが、その後数々の鉄道を吸収しながら、現在のような大ネットワークを形成することになったのです。

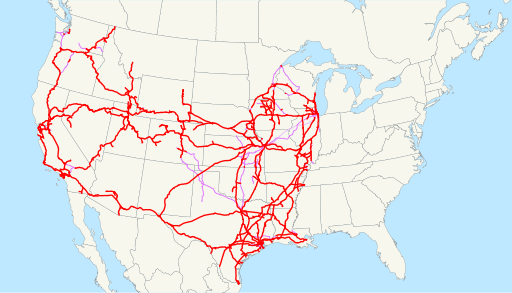

競合としてBNSF鉄道があり、下のような鉄道網を持っています。

Wikipedia引用

ぴったり横に路線を持っているわけではありませんが、なんとなく似たような路線網を持っている気がします。

つまり、日本のJRのような独占に近い状態ではなく、寡占競争状態と言えそうです。

キャッチフレーズは「Building America」で、アメリカの貨物物流を支えています。

貨物物流なので、コロナ禍のようなイベントリスクにも強そうですし、なんとなく安定株の匂いがしますね。

データ分析

さて、まずは損益計算書を見ていきます。

損益計算書(単位:ドル)

まず、毎年安定して純利益を出しています。

鉄道なので人件費や燃料費など、原価が高いことが容易に想像つきますが、なかなか利益率がいいように感じます。

売上高推移(ドル)

売上高はほぼ横ばいという感じでしょうか。

成熟企業ですから、今になって売上高が爆増なんて難しいでしょうし、横ばいで安定している方がなんとなく安心感はあります。

営業利益率(%)

営業利益率の推移ですが、こちらもかなりの高水準で安定飛行を続けています。

貨物専門の会社ではありませんが、JR東海の利益率おおよそ20%、JR東の利益率が10%前後なので、UNPはやはり安定の利益を生み出しているようですね。

EPS(ドル/株)

一株当たりの純利益を表すEPSですが、2017年に一時的にぐんと上がっていますが、総じて見ても緩やかに上昇傾向です。

投資家的にはこの傾向は非常に好感を持てます。

株主還元

続いては株主還元について見ていきましょう。

まずは一株当たりの配当金(ドル)と配当利回り(%)です。

ここ数年は増配傾向が続いております。

配当利回りも比較的高水準を維持しています。

利回りは決して高いとは言えませんが、そこそこという感じでしょうか。

配当性向も少し見てみましょう。

2018年を除くとかなり配当にお金を回していることが分かります。

株主にしっかり目が向いているということが言えそうですが、一方で利益が激増するようなイケイケ企業ではありませんので配当金が今後大きく伸びるということは期待できなさそうです。

ただユニオン・パシフィックはBuyback(自社株買い)をすることでも株主還元しています。

Buyback(自社株買い)とは文字通り自社の株を買い戻すことで、市場に流通している株式数を減少させます。

流通している株数が減少すれば一株当たりの価値が相対的に高まり(つまりEPS等が高まり)、それにより株価が上昇し、キャピタルゲインにより株主に還元するという手法です。

Buybackを含めた利回りは次の通りです。

Buybackを含めると高利回りだと言えそうです。

ただし、Buybackしたからと言って株価が順調に上がるわけではありませんから、ここで株価の推移も見てみましょう。

株価

株価は2015年に最大30%以上減少していますが、その後順調に株価が上昇しています。

長い目で見ると上昇傾向にあると思いますので、株主には株価でも還元していると言えそうです。

貸借対照表(単位:ドル)

次に貸借対照表を見ていきましょう。

純資産はたっぷりありますが、やはり鉄道会社なので固定資産が激高です。

絵にかいたような資本財銘柄といったところでしょうか。

固定資産が多めなのは仕方ないかなぁと思いますが、気になるのは流動資産が流動負債を上回っていることです。

とても簡単に言うと、すぐに返す必要がある借金に対して現金が足りていない状況ですので、あまり評価できる事態ではありません。

ユニオン・パシフィックは純資産をたっぷり持っていますので、すぐにどうこうという状況ではありませんが、いも次郎的にはストレスフルな状況です。

自己資本比率(%)

自己資本比率は高水準ですね。

若干減少傾向なのが気になるところです。

流動資産と流動負債の状況があまり芳しくないので、せめて自己資本比率は横ばいであってほしかったなぁというのが正直なところです。

ROE(%)

自社の純資産からどれだけの利益を生んでいるか、つまりいかに効率よく利益を生んでいるかを表すROEですが、こちらは波があるものの高水準です。

あれだけの自己資本比率でここまで高水準なので、利益の安定性は素晴らしいと言えそうです。

キャッシュフロー(単位:ドル)

最後にキャッシュフローを見ていきましょう。

営業キャッシュフローが毎年プラスなのは評価できますし、ここ2年は営業キャッシュフローのプラスが増えています。

毎年投資にしっかりお金を使っていますし、いいキャッシュフローではないでしょうか。

結論

データから10点満点で下記の4項目を評価します。

| 利益安定性 (ストレスフリー度) | 8 / 10 点 |

| 財務健全性 (ストレスフリー度) | 4 / 10 点 |

| 株主還元性 (わくわく度) | 7 / 10 点 |

| 成長性 (わくわく度) | 5 / 10 点 |

今回はまぁまぁでしたね。

利益安定性ですが、売上高、営業利益率が安定しており、ROEもかなり高水準、営業キャッシュフローも増えていますので、高評価の8点です。

財務健全性ですが、流動資産が流動負債を下回ることがあり、自己資本比率も高水準ではあるものの若干減っていますので、若干辛口の4点を付けました。

株主還元性については、増配が続いており、利回りも比較的高水準、株価の推移もイケているので高評価の7点を付けました。

最後に成長性ですが、売上高も横ばいですし、成熟企業ですので、成長はあまり期待できなさそうなので中立の5点を付けました。

ユニオン・パシフィックは成長というより安定して利益を出し続けることが求められていますので、成長性はまぁ無視していいかなぁと思います。

今回はまずまずの評価でしたが、まだまだ初心者で勉強不足のいも次郎の甘々分析です。

評価を鵜呑みにせず「こういう考え方もあるんだ」ぐらいにとどめておいてくださいね。

なお、本銘柄の売買を推奨するものではありません。

読者の本ブログの情報を基にして行う投資判断の一切について責任を負うものではありません。

売買はあくまでご自身で判断し、自己責任でお願いいたします。

That’s all !!

スポンサーサイト